FAQ

1.外銷貨物:

報經海關出口:報關日所屬會計年度。

郵政快捷郵件寄送:郵政及快遞事業掣發執據蓋用戳記日所屬會計年度。

2.銷售與外銷有關之勞務或在國內提供而在國外使用之勞務:

勞務提供完成日所屬會計年度。(三角貿易:裝船日所屬會計年度。)

1. 信用狀外銷(L/C)

2. 以託收方式出口(D/P ; D/A)

3. 預收外銷款項(T/T)

CIF 或 C&F:

應以全額申報銷售額並認列銷貨收入,運費及保險費由出口商認列費用。

FOB:

運費及保險費由國外進口商負擔,非為出口商之銷貨收入,如有代墊情形,則等到押滙時併同貨款收回,因其為代收代付,若有代墊,則應配合統一發票轉開。

填報的復運進口報單及納稅辦法為G7&99,復運進口時不作處理,復運出口時,亦不必申報銷售額,所以,非屬銷貨退回,不得列為營業收入減項。

填報的復運進口報單及納稅辦法為G7&55,於退回當期填具「銷貨退回或折讓證明單」申報零稅率銷貨退回,列為營業收入減項。

1. 買賣契約書(應有購貨條件或損失歸屬之規定)

2. 國外進口商索賠有關文件

3. 國外公證機構或檢驗機構所出具足以證明之文件(每筆90萬元以下者免附)

並應視其賠償方式分別提示下列各項文件:

(1)以給付外匯方式賠償者,其經銀行結匯者,應提出結匯證明文件,未辦理結匯者,應有銀行匯付或轉付之證明文件。

(2)補運或掉換出口貨品者,應檢具海關核發之出口報單或郵政機關核發之國際包裹執據影本。

(3)在臺以新臺幣支付方式賠償者,應取得國外進口商出具之收據。

(4)以減收外匯方式賠償者,應檢具證明文件。

外銷貨物:

1. 報經海關出口:免檢附證明文件。

2. 委由郵政機構或快遞業者出口,離岸價格5萬元以下:執據影本。

3. 委由郵政機構或快遞業者出口,離岸價格超過5萬元:報經海關出口,免附證明文件。

與外銷有關之勞務,或在國內提供而在國外使用之勞務:

1. 取得外匯結售或存入政府指定之銀行者,為銀行掣發之外匯證明文件。

2. 取得外匯未經結售或存入政府指定之銀行者,為原始外匯收入款憑證影本。

得不開。

居間:營業人不負擔貨物之瑕疪擔保責任,按收付差額認列佣金收入,適用零稅率。

買賣:營業人負擔貨物之瑕疪擔保責任,並以進、銷貨列帳,向客戶收取之貨款,與支付給供應商之貨款,皆為全額,非屬營業稅課稅範圍。

1. 按佣金方式處理:

營業人按收付信用狀之差額,視為佣金收入,列帳後開立統一發票,並檢附進出口結滙證明書及國內外信用狀影本,適用零稅率。

2. 按進銷貨方式處理:

因銷售之貨物,其起運點非在我國境內,且第三國供應商交付之貨物,亦未進入我國境內,非屬在我國境內銷售貨物或勞務,故非屬營業稅課稅範圍。

甲公司適用零稅率,於貨物出口時:

應按收付款差額,視為佣金收入,開立以A客戶為抬頭之二聯式統一發票,並檢附外匯證明文件、甲公司開立給與乙公司之訂貨文件、及其他有關證明文件(如乙公司開立給與甲公司之商業發票commercial invoice、甲公司付款證明文件及B廠商交給A客戶之提貨單影本、送貨單影本等)申報適用零稅率。

乙公司:

應將其收付差額列為佣金收入,並至遲於收到B廠商出貨單據影本(如提貨單影本、送貨單影本)之日起3日內,開立以B廠商為抬頭之二聯式統一發票,並檢附甲公司之訂貨文件、B廠商開立給與乙公司之商業發票commercial invoice暨乙公司給付該B廠商款項證明文件,及該B廠商交給A客戶之提貨單影本、送貨單影本等證明文件,申報適用零稅率。

甲公司:

應按收付款差額,視為佣金收入,開立以A客戶為抬頭之二聯式統一發票,並檢附外匯證明文件、甲公司開立給與乙公司之訂貨文件、及其他有關證明文件(如乙公司開立給與甲公司之商業發票commercial invoice、甲公司付款證明文件及B廠商交給A客戶之提貨單影本、送貨單影本等)申報適用零稅率。

乙公司:

應將其收付差額列為佣金收入,並至遲於收到B廠商出貨單據影本(如提貨單影本、送貨單影本)之日起3日內,開立以B廠商為抬頭之二聯式統一發票,並檢附甲公司之訂貨文件、B廠商開立給與乙公司之商業發票commercial invoice暨乙公司給付該B廠商款項證明文件,及該B廠商交給A客戶之提貨單影本、送貨單影本等證明文件,申報適用零稅率。

進貨或進料之成本包括取得之代價及因取得並為適於營業上使用而支付之一切必要費用。例如:運費、保險費、進口關稅及貨物稅、報關費、佣金或匯費等,不得再列支各該項費用。

1.國外廠商之發票(INVOICE)

2.海關完稅單據

3.報關提貨費用單據

4.結匯文件(已辦理結匯者)

5.銀行匯付或轉付之證明文件(未辦理結匯者)

6.運費及保險費之憑證(如係由買方負擔者)

進貨或進料所發生之損失,取有證明,經查屬實者,應予認定,其不應由營利事業本身負擔,或受有保險賠償部分,不得列為費用或損失。

應提示文件如下 :

一、買賣雙方載有購貨條件之契約(應有損失歸屬之規定)。

二、國內公證機構或經財政部認可之其他機構所出具之證明文件及到貨損失對照表。

三、國外供應商之商業發票、裝箱單及船公司之提單副本或影本。

完稅價格(DPV)=離岸價格(FOB)+運費(F)+保險費(I)

進口稅= 完稅價格 × 關稅稅率

貨物稅=(完稅價格+進口稅)× 貨物稅率

營業稅=(完稅價格+進口稅+貨物稅+菸品健康福利捐)× 5%

1. 遞延所得發生年度。

2. 列報成本費用可減少未分配盈餘,使未分配盈餘稅降低。

3. 隱藏身份。

4. 財產移轉。

5. 若投資股票是以賺取價差為目的,可能不利。因為個人買賣股票,目前證券交易所得免稅;投資公司買賣股票雖然一樣免稅,但產生的利潤將計入未分配盈餘,反而會多出未分配盈餘稅的負擔。

1. 可申請免營業稅。

2. 可申請免統一發票。

3. 取得之進項憑證或支付之進項稅額不可申報扣抵或退還。

4. 不可營業,只能經營投資業務。

要開立發票並繳納營業稅。

兼營投資公司應將全年國內外股利收入,彙總加入當年度最後一期之免稅銷售額申報計算應納或溢付稅額,並按當年度不得扣抵比例計算調整稅額,併同繳納。

全年國內外股利收入包括現金股利及股票股利(未分配盈餘轉增資)二部分。至取得資本公積轉增資配股部分,係屬資本淨值會計科目之調整,應免予列入免稅銷售額申報。

以有價證券(或房地)投資為專業之公司:成本應歸屬,營業費用及利息支出應分攤。

非以有價證券(或房地)投資為專業之公司:成本應歸屬,營業費用及利息支出不需分攤。

1. 所謂專業,係指企業的組織結構、作業流程、營業活動、交易對象及資訊來源,均需有便利有價證券買賣交易之傾向。

2. 如果公司實際上從事龐大有價證券買賣,或非營業收入遠超過營業收入時,足證是以買賣有價證券為主業,即難謂非以有價證券買賣為專業。

以買賣有價證券為專業之營利事業,其獲配取自國內被投資公司之股息、紅利及利息收入等投資收益,雖准併入營業收入總額申報,惟於計算交際費列支限額時,應特別注意投資收益因免計入所得額,實質免稅,故於計算交際費限額時,不應併計入營業收入範圍而計算交際費限額。

1. 營利事業因轉投資之事業減資彌補虧損或清算等產生投資損失,應以實現者為限,且已認列之投資損失不得重覆列報。

2. 投資損失之計算:

屬被投資公司減資彌補虧損者:實際投資成本 x 減資比例。

屬被投資公司清算者:實際投資成本 – 清算後實際分配金額。

長期持有:備供出售證券投資。

短期進出:交易目的證券投資。(未實現評價損益會計入損益並會增加未分配盈餘稅)

1.全部或大部分價款並未收付者。

2.安排不實之收付款資金流程,實質上並未收付價款者。

3.股權買受人僅帳列股東往來(或應付帳款)未實際收付價款,俟股權移轉後始以獲配現金股利、出售股權取得價款或辦理現金增資款項等清償應付股款者。

4.由交易關係人提供資金,俟股權交易完成後,資金復回流至提供者帳戶者。

5.其他僅具支付形式,實質上未收付價款者。

1.移轉標的股權公司特質:

(1)經營有成擁有鉅額盈餘、出售房地等獲取鉅額利益或獲配被投資公司鉅額股利者。

(2)於股票預備上市(櫃)前作持股結構調整之安排者。

2.股權買賣雙方關係:股權出賣人對承買公司有控制能力或在人事、財務、業務經營、管理政策上具有重大影響力者。

3.股權承買公司背景:

(1)屬經營不善有鉅額虧損或於系爭股權交易前新設者。

(2)負責人或股東為股權交易當事人或當事人之近親者。

(3)資本額小,與購入股權成交價額顯不相當者。

(4)幾無其他營業活動者。

4.股權移轉時機:標的股權公司獲取鉅額處分利益後或分配盈餘前之交易行為。

5.規避稅負模式:

(1)藉由承買公司負擔未分配盈餘加徵10%營利事業所得稅,規避個人綜合所得稅累進稅率。

(2)藉承買公司高價購買復低價出售股權,製造證券交易損失;或標的股權公司於股權交易後,隨即減資、註銷或清算,致承買公司產生投資損失等安排,規避綜合所得稅及未分配盈餘加徵10%營利事業所得稅。

(3)藉承買公司帳上鉅額虧損或未分配盈餘減項沖抵投資收益,規避綜合所得稅及未分配盈餘加徵10%營利事業所得稅。

(4)藉股權移轉造成交叉持股,嗣安排高價向個人購買股權,俟獲配股利再將資金回流個人,規避綜合所得稅。

(5)藉多家投資公司交叉持股,每年由不同投資公司獲配股利之形式,將盈餘保留於投資公司,規避綜合所得稅及未分配盈餘加徵10%營利事業所得稅。

(6)藉個人以股作價投資或高價移轉股權予公司,承買公司俟獲配股利後,將股權售回該個人後結束營業辦理清算,規避綜合所得稅及未分配盈餘加徵10%營利事業所得稅。

(7)透過證券投資信託公司將股權移轉予所申購之私募基金,再向證券投資信託公司申請贖回受益憑證,規避綜合所得稅。

(8)其他藉虛偽之形式法律關係之安排,規避稅負者。

6.稅負影響:股權移轉後所涉相關年度整體稅負較未轉讓前有減少情形。

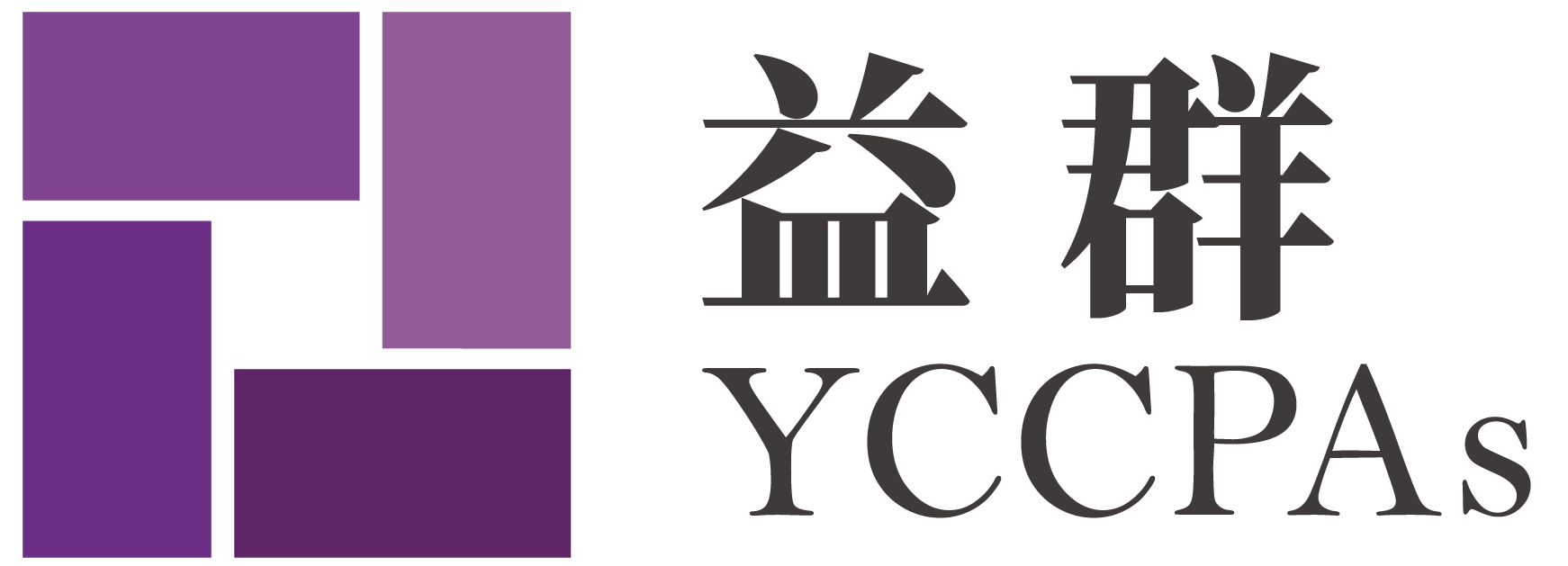

以營利為目的,採進銷貨方式經營,在我國境內透過網路銷售貨物或勞務。

1. 當月銷售貨物超過8萬元。(ex : 買賣貨物)

2. 當月銷售勞務超過4萬元。(ex : 佣金抽成)

營業稅=銷售額 * 1%,由國稅局按季開徵。

網拍的營利所得應併入綜所稅計算,

營利所得=全年銷售額 * 網拍業當年度營所稅結算申報擴大書審純益率(6%)

會。

但如果實際交易均於網路交易平台完成,且該房屋未供辦公或堆置貨物等其他營業使用,仍可以按住家用稅率課徵。

未為稅籍登記部分:

國稅局除了會依營業稅法第45條規定通知限期補辦稅籍登記並科處罰鍰外,並得連續計次處罰。

漏報營業稅部分:

當月銷售額達起徵點之次月月底前申請稅籍登記,或於次月月底前經查獲後補辦稅籍登記者,僅補稅不罰。

若超過時限:

漏銷部分:依查得銷售額,按適用稅率(免登;1%;5%),以營業稅法第51條及稅捐稽徵法第44條擇一從重處罰。

漏進部分:未依規定取得憑證,依查明認定之總額處5%罰鍰。

漏報所得稅部分:

漏報綜所稅的營利所得或營所稅,依據所得稅法第110條補稅加罰。

因此,建議申請稅籍登記時,一併主動補報補繳。

進口貨物完稅價格在2,000元以內者,免徵關稅、貨物稅及營業稅。

但進口頻繁者,即不再享有進口免稅的資格。

1. 同一地址且同一到達日/同一收件人。

2. 半年內進口超過6次以上。

二種方式皆要報關,由海關代徵5%營業稅,但:

1. 若以空運快遞運至國內,關稅完稅價格50,000元以下者,快遞業者先行代繳營業稅,再向買方收取。

2. 若以進口郵包寄至國內,離岸價格(FOB)在美金5,000元以下者,由海關核發稅單,連同郵包交由郵局送達並代收稅款。

每月銷售額超過20萬元時。

因為消費者收到商品7日內,可退回商品,且不必任何理由及負擔費用。因此,發貨時開立的統一發票可於鑑賞期過後再行寄出。

網路賣家的銷售額是透過網路交易而來,交易資料明確,不必要再由國稅局查定。

網路賣家必須對此部分資料舉證,例如網頁上的評價資料、拍賣網站出具證明或匯款資料等均可。

1. 透過FB關鍵字熱度搜尋,鎖定特定知名賣家,觀察其網路銷售額表現;

2. 透過知名賣家ID,到蝦皮、露天等主要電商平台中找到其網路商冢,並向平台取得金流資訊;

3. 確認該賣家實際的銷貨所得,藉以查核銷售額或所得的合理性。

電子支付:110年12月起,年收款超過48萬元的電子支付機構必須申報實際收款人身分、金流資料,包括名稱、註冊國籍、登記證照、核准設立文件、聯絡方式,還有支付工具種類、金額、幣別、時間等。

銀行:國稅局認定高頻存入帳戶,也就是潛在的網路賣家帳戶。

高頻存入帳戶:

1. 個人帳戶全年存入金額累積達240萬元(每月20萬元X12個月)。

2. 一年之中有任意三個單月存入筆數達200筆紀錄(每月20萬元/平均每次消費1,000元)。

國稅局首先會發函給賣家要求提供:

1. 賣家與網路平台的合約

2. 交易明細(帳號名稱、品名、數量、金額)

3. 銀行金流明細(含平台服務費、運費)

若賣家不提供,國稅局也可以要求平台業者提供。

假設交易訂單金額合計為800萬,

營業稅 = 800萬 * 5% = 40萬。

因為沒有進項(因為沒有報關進口或者尚未成立公司行號所以沒有統編),所以要補繳40萬。

除了補稅外,營業稅法第51條會加罰漏稅額5倍以下的罰鍰,通常是罰0.5倍:

加罰 = 40萬 * 0.5 = 20萬。

因為沒有保存帳證,

營所稅 = 800萬 * 8% (同業利潤率) *20% = 12.8 萬。

除了補稅外,再依照所得稅法第110條加罰漏稅額三倍以下的罰鍰,通常是罰1倍:

加罰 = 12.8萬 * 1 =12.8萬。

1. 資金進出頻繁。

2. 常進出口貨物,由海關通報。

除了訂明契約外,應該分別開立二張發票:

1. 代購費的佣金收入。

2. 代購貨物或勞務的實際價格。

一、境內電商:境內有固定營業場所

1. 辦理稅籍登記報繳營業稅;小規模營業人按季繳納

2. 得選擇戶籍地或居住地作為稅籍登記地址

3. 登記門檻:8萬元(貨物);4萬元(勞務)

二、境外電商:境內無固定營業場所

1. 貨物:由海關向進口貨物之收貨人或持有人徵收,免稅門檻為2,000元。

2. 勞務:

(1) B2B:買受人在給付境外電商時辦理扣繳並自行報繳營業稅(購買國外勞務欄位)。

(2) B2C:年營收若超過48萬元應依法辦理稅籍登記,並由境外電商開立雲端發票給買受人並自行報繳營業稅。

一、境內買家為營業人(B2B):

(一)查定課徵營業人於給付報酬的次期開始15日內,自行線上列印購買國外勞務營業稅繳款書(408繳款書),自行繳納營業稅款。

(二)一般專營應稅營業人購買之電子勞務如專供經營應稅貨物或勞務使用,免予繳納營業稅;兼營營業人,則應於申報該期之403申報書時,自行填入購買國外勞務欄項,依比例計算報繳營業稅,不必另外以408繳款書繳納。

二、境內買家為境內自然人(B2C):

境外電商年銷售額逾新臺幣48萬元者,應於我國辦理稅籍登記,並報繳營業稅,境內自然人免予繳納。

一、境內買家為營業人(B2B):境內扣繳義務人於給付時扣繳稅款。

課稅所得=我國來源收入 * 淨利率 * 貢獻度

扣繳稅款=課稅所得 * 扣繳率 20%

二、境內買家為境內自然人(B2C):境外電商依扣繳率申報繳稅。

一、經由網路傳輸提供下載儲存至電腦或手機使用之勞務,例如app store.

二、不須下載儲存於任何裝置而於網路使用之勞務,例如youtube.

三、其他經由網路傳輸提供使用之勞務,例如經由境外電商營業人之網路平台提供而於實體地點使用之勞務,例如agoda.

一、購買之勞務無實體使用地點者,指在ROC境內有住所或居所之個人或有下列情況之個人:

1. 運用電腦或手機透過電子、無線、光纖等技術連結網路購買勞務,設備或裝置之安裝地在中華民國境內。

2. 運用手機購買勞務,買受人所持手機號碼,其國碼為ROC代碼(886)。

3. 與交易有關之資訊可判斷買受人為ROC境內之自然人,例如買受人之帳單地址、支付之銀行帳戶資訊、買受人使用設備或裝置之網路位址(IP位址)、裝置之用戶識別碼(SIM卡)。

二、購買之勞務在ROC境內有實體使用地點者,其買受之個人。勞務使用地之認定如下:

1. 勞務之提供與不動產具有關聯性(如住宿勞務或建築物修繕勞務等),其不動產所在地在ROC境內。

2. 運輸勞務之提供,其使用地在ROC境內。

3. 各項表演、展覽等活動勞務之提供,其使用地在ROC境內。

4. 其他勞務使用地在ROC境內者。

須滿足以下要件:

一、實際營業活動全由行動裝置完成;

二、未僱用員工;

三、未存放與營業活動相關的設備及物品。

要。

應視為銷售貨物,按時價開立統一發票(發票抬頭是自己)。

除了日記簿及總分類帳外,尚需有營運量紀錄簿。

原物料之耗用應能與銷售桌數、菜單等相互勾稽,如果無法勾稽,將依查得之資料或同業利潤標準,核定所得額。

| 小業別 | 擴大書審純益率 | 所得額標準 | 同業利潤標準 | ||

| 毛利率 | 費用率 | 淨利率 | |||

| 餐館、餐廳 | 9 | 12 | 45 | 32 | 13 |

| 咖啡館 | 9 | 24 | 58 | 30 | 28 |

| 飲酒店 | 9 | 23 | 58 | 25 | 33 |

雖然營業性質特殊的營業人,像是豆漿店、麵食館、自助餐、排骨飯、便當及餐盒等店家,可不受銷售額達20萬元須使用統一發票的限制,但如果月營收已達20萬元,又符合下列5種情況之一,就必須開立統一發票:

1. 以連鎖或加盟方式經營。

2. 以電子系統設備管理座位、提供取餐單或號碼牌方式經營。

3. 透過網路銷售。

4. 以電子方式或收銀機開立收據、處理或管控帳務。

5. 依其營業狀況、商譽、季節性及其他情形,銷售額倍增,足以認定有使用統一發票能力。

在法定申報期限前,短漏開發票經查獲:

補稅加罰5倍以下,處罰金額上限100萬元。一年內經查獲達三次停業。

在法定申報期限後,短漏報銷售額經查獲,以下二者擇一從重處罰:

1. 補稅加罰5倍以下並得停業。

2. 處短漏報銷售額5%,處罰金額上限100萬元。

稽徵機關應按當年度當地該項貨品的最低價格,核定為其進貨成本。

未取得憑證或未保存憑證,罰5%。

因為吳伯毅為境外電商,因此餐飲業者要開立淨額發票給吳伯毅。

富樂涮涮鍋透過吳伯毅銷售涮涮鍋給金小比,吳伯毅向金小比收取100元(餐費 90元 + 外送費 10元),並且於扣除餐費3成的平台手續費27元後,撥付給富樂涮涮鍋。

銷售時:吳伯毅開給金小比100元發票。

結算時:富樂涮涮鍋開給吳伯毅63元發票。

因為富胖達非境外電商,因此餐飲業者要開立總額發票給消費者。

富樂涮涮鍋透過富胖達銷售涮涮鍋給金小比,富胖達向金小比收取100元(餐費 90元 + 外送費 10元),並且於扣除餐費3成的平台手續費27元後,撥付給富樂涮涮鍋。

銷售時:富胖達開給金小比10元發票;富樂涮涮鍋開給金小比90元發票。

結算時:富胖達開給富樂涮涮鍋27元發票。

(一)營業方式以個人為對象者:

每月銷售額=每日顧客人數×平均每人消費額×每月營業日數

每日顧客人數=座位數×滿座成數×(營業時數÷平均每次消費時間)

(二)營業方式以整桌筵席為單位者:

每月銷售額=銷售桌數×平均每桌消費額×每月營業日數

銷售桌數=設備桌數×滿座成數×(營業時數÷平均每次消費時間)

(三)營業方式為無座位者(含立位、外帶、外送):

每月銷售額=平均每小時顧客人數×平均每人消費額×每日營業時數×每月營業日數

(四)營業方式採外燴以整桌筵席按桌數計費者:

每月銷售額=平均每次銷售桌數×平均每桌消費額×每月營業次數

(五)營業方式採外燴按宴客人數計費者:

每月銷售額=平均每次宴客人數×平均每人消費額×每月營業次數

薪資、伙食費、退休金、勞保費等:廚房人員 – 成本;外場服務生、出納領枱、行政、採購- 費用

租金支出、水電費、稅捐等:應按廚房或用餐場所面積劃分

折舊、修繕費:應按資產性質劃分

要。

但若為個人利用自用住宅從事理髮、燙髮、美容、洋裁等家庭手工藝副業,如未具備營業牌號,亦未僱用人員,及其每月銷售額未達營業稅起徵點者,准予免辦營業登記。

大賣場與設櫃店家之經營型態可劃分為「專櫃」及「合作店」2大類:

「專櫃」型態:

大賣場符合(一)委託會計師查核簽證申報營所稅(二)無積欠已確定之營業稅及罰鍰,向國稅局申請核准後,則設櫃店家每次銷售貨物或勞務時,開出大賣場之統一發票交付消費者,之後再由設櫃店家依約定結帳彙總開立統一發票予大賣場。

「合作店」型態:

設櫃店家僅向大賣場租用場地支付租金並依合約支付一定比率之佣金予大賣場,設櫃店家於銷售貨物或勞務收款時,應以自己名義開立統一發票交付消費者。

以「專櫃」型態營業應由大賣場事前申請核准;

以「合作店」型態應由設櫃店家於營業前以該賣場地址先行辦理營業登記,否則即屬違法行為。

要。無論是加盟金,物料,設備及裝潢工程等,都需要取得發票。

110年度 | 小業別 | 擴大書審純益率 | 所得額標準

| 同業利潤標準 | ||

毛利率 | 費用率 | 淨利率 | ||||

7900-11 | 旅行業 | 8 | 13 | 69 | 54 | 15 |

7900-12 | 其他娛樂活動售票服務 | 8 | 13 | 70 | 54 | 16 |

收款時,並應將第二聯交付給買受人收執。

辦理國外及大陸旅行團收取之團費,應按扣除代收轉付價款後之差額,於回國10日內,逐團結算開立二聯式統一發票。

各團次食宿交通等支出取得之發票係代收轉付範圍,不得提出扣抵銷項稅額。

現場無需開立統一發票,待消費者持券消費後,再就實際收款金額開立發票。

但若是由其他團購業者代銷,因非旅宿業,代銷時即應開立發票。

特定勞務完成時。例如代收代付各項費用確定及各旅遊團行程結束後。

符合以下退稅條件即可申請:

1.自購物店取得之佣金收入已繳營業稅。

2.團費收入 < 代收轉付款項。

退稅金額 = (代收轉付款項 – 團費收入)/ 1.05 x 5%

(但以同團向購物店收取佣金收入所繳納之銷項稅額為限。)

1. 團費經國外及大陸地區之承辦旅行社報價者:國外及大陸旅行社團費收據(註明提供服務事項,並檢附團體行程表、團員名單及報價、合約之影本)

2. 團費未經國外及大陸地區之承辦旅行社報價而由領隊人員自行支付者,如餐費、門票、租車等:應取得收據(無法取得者,准以經手人證明認定)

3. 團費因發生不可抗力情事而延長停留所發生之食宿、交通、包機等費用:收據及有關證明文件(無法取得者,准以經手人及團員簽章證明認定,並應敘明不可抗力之原因及檢附相關證明文件)

4. 機場稅:收據(無法取得者,准以經手人及團員簽章證明認定,並應檢附行程表、團員名單及公會所提供各國機場稅一覽表)

5. 簽證工本費:收據(無法取得者,准以經手人證明認定,並應檢附行程表、團員名單、公會所提供各國領事館簽證收費一覽表及無收據國家名單)

6. 說明會支出及出團接送機費用:屬國內支出應依現行規定辦理。

7. 國外領隊電話費、計程車資及各種小費之支出:經手人詳列清單簽字證明。

8. 國外及大陸地區機票:大陸及第三地區航空公司、旅行社、其他經手公司、行號及個體戶開立之憑證認定。

9. 國外發生之交際費:應敘明事由,並取得收據(無法取得者,准以經手人及團員簽章證明認定,並應敘明事由及檢附相關證明文件)

10. 取得數團合併開立之憑證:以該憑證影本及各該團應分攤費用之明細表,作為其他各團之支出證明。

11. 團費折讓或事後退款:以銷貨折讓或銷貨退回之方式處理。

1. 室內裝潢業:從事「室內裝修管理辦法」規定以外的裝潢工程;室內裝修業:從事「室內裝修管理辦法」規定的裝修工程。

2. 室內裝修業申請公司行號時,其名稱應標示「室內裝修」字樣。

3. 室內裝修業雖然不是特許行業,但在公司行號設立登記核准後,需要到內政部營建署申請「室內裝修業登記證」。

4.

107年度 | 小業別 | 擴大書審純益率 | 所得額標準

| 同業利潤標準 | ||

毛利率 | 費用率 | 淨利率 | ||||

4340-11 | 室內裝潢工程 | 7 | 9 | 24 | 12 | 12 |

4340-15 | 室內裝修工程 | 7 | 8 | 21 | 11 | 10 |

若是包作業(包工包料):工程合約所載每期應收價款之日開立。

若是勞務承攬業(包工不包料):收款時開立。若是收支票,得於票載日開立。

如果當年度承攬的工作已完成,公司即有權利收取全部報酬,該項勞務為已賺得且已實現,公司雖未收取全部價款,但收款權利已經發生,所以未收取價款部分仍應列報為當期收入。(似乎可控制收入年度?)

若已建造完成並交付委建人使用,即屬完工,而非以取得工程驗收證明或保留款後,始計算認列工程損益。

若不知實際交付日,建築物以使用執照日期為準;非建築物以委建人驗收日期為準。

1. 代收轉付款項取得之憑證,買受人應載明為業主並交付業主。

2. 收取轉付之間無差額。

除追繳稅款外,按所漏稅額處5倍以下罰鍰。

1. 在建工程明細帳。

2. 施工日報表;實務上,施工日報表可以相關之工程合約、材料耗用明細表及工資單、印領清冊等取代。

1. 教育局會命令立即停業。

2. 教育局得沒收補習班之器材設備。

3. 負責人處新台幣5~25萬元罰鍰;經處罰鍰後仍不遵令停辦者,得按日連續處罰。

應先辦理使用執照變更:

1. 向消防局提出消防安全設備檢查。

2. 向工務局建管科申請建築物變更使用用途為補習班。

可以。

不可以。

若為專營,則得免辧稅籍登記。

除了未立案補習班之外,已立案之個人型或公司型補習班,皆免徵營業稅。

要,千分之4。但若公司型補習班已開立免稅發票,則不需繳納印花稅。

個人型補習班:設立人應以所收學雜費減除成本及必要費用後之餘額,按其他所得依法申報課徵綜所稅。

公司型補習班:所得由公司合併申報課徵營所稅。

個人型補習班:18%。

公司型補習班:10%。

所收學雜費收入的一半,即為所得。

1. 核准立案之短期補習班得免開立統一發票,故可開立「普通收據」或是開立『免稅』統一發票。(建議開立『免稅』統一發票,不但可作為入帳憑證及申報營業稅之依據,還可以避免漏計免稅銷售額)

2. 銷售考試用之書籍、CD等應課徵營業稅,必須開立『應稅』統一發票。

1. 要稅籍登記。

2. 要開立發票並申報403。

3. 所得類別將由其他所得(可減除成本費用)改為營利所得(不可減除成本費用)。

不可以。

薪資所得。

1. 透過民眾檢舉。

2. 實地訪查。

3. 蒐集補習班之開班時間、招生人數、收費標準、學生名冊及銀行資金往來帳戶等資料研判分析,進而掌握補習班實際學費收入情形。

應於按約定應收佣金、手續費、報酬金時,以佣金收入為銷售額開立統一發票。

營業稅除追繳稅款外,按所漏稅額處五倍以下罰鍰,並得停止其營業。

營所稅處所漏稅額二倍或三倍以下之罰鍰。

| 小業別 | 擴大書審純益率 | 所得額標準 | 同業利潤標準 | ||

| 毛利率 | 費用率 | 淨利率 | |||

| 不動產仲介 | (10) | 23 | 73 | 45 | 28 |

| 不動產代銷 | (10) | 21 | 74 | 43 | 31 |

1. 視其合約為委任或是僱傭。

2. 視勞務提供與雇主間是否具專屬性。若具專屬性,所給付報酬即為薪資所得。

判斷是否具專屬性:

1. 不能獨立執行業務;

2. 須受服務單位勤惰考勤;

3. 非經僱用人同意,不得將其勞務請求權讓與第三人;

4. 須依該公司規定參加教育訓練課程;

5. 上班時間穿著公司規定制服;

6. 案件成交須由該公司指定之代書簽約;

7. 終止合約時須辦妥終止合約手續及離職手續;

8. 私下接辦買賣或租賃案件,假託他人或別家公司做買賣相關業務之禁止;

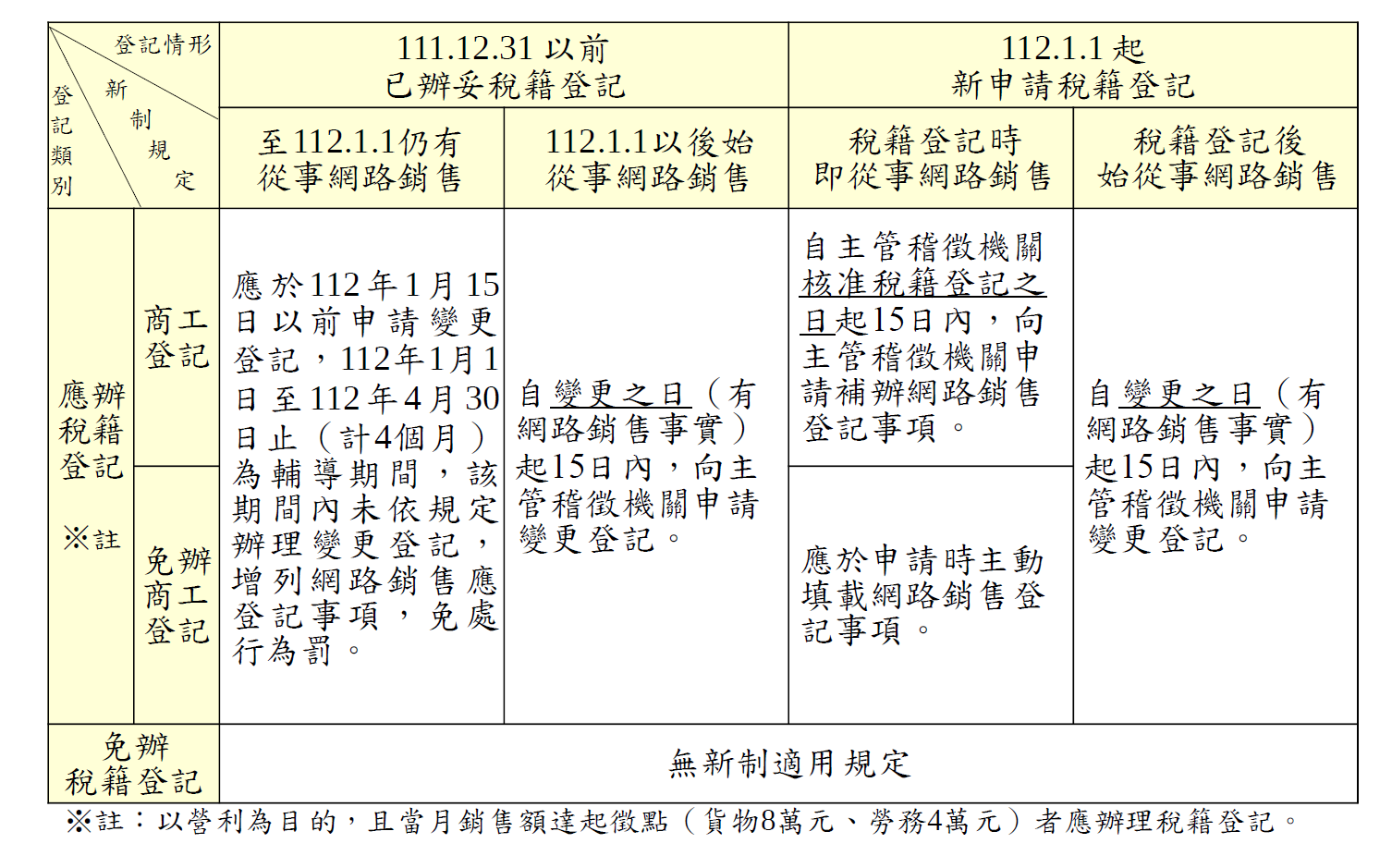

有下列情形之一者,應辦理稅籍登記,課徵營業稅:

一、設有固定營業場所(有店面或設置網站)。

二、具備「營業牌號」(有招牌,不論是否已依法辦理登記)。

三、僱用人員協助處理房屋出租事宜。

未符合上述情形者,應按租賃所得課徵個人綜所稅。

有下列情形之一者,應辦理稅籍登記,課徵營業稅:

一、設有固定營業場所(除有形營業場所外,亦包含設置網站或加入拍賣網站等)。

二、具備「營業牌號」(不論是否已依法辦理登記)。

三、經查有僱用員工協助處理房屋銷售事宜。

四、具有經常性或持續性銷售房屋行為。但房屋取得後逾6年始銷售,或建屋前土地持有10年以上者,不在此限。

每月銷售額=出租不動產間數*每月租金*每月出租成數+押金設算租金。

1. 自地自建:係指建設公司自行購入土地建屋出售。

2. 合建分屋:建設公司提供資金,地主提供土地,於興建完成後按雙方約定比例分配房屋及土地持分,並各自出售房地。

3. 合建分售:建設公司提供資金,地主提供土地,分別與買方簽訂房地買賣合約,並各自向買方收取價款。

4. 合建分成:建設公司提供資金,地主提供土地,共同與買方簽訂房地買賣合約,並依雙方約定比例,分成取得價款。

5. 共同投資興建:係二家或數家建設公司簽訂契約,共同為起造人興建房屋,並共同分攤成本及費用。

6. 買賣成屋或土地:係指建設公司購入土地或成屋,再行出售。

若是合建分屋,有下列情形之一者,應辦理稅籍登記,課徵營業稅:

一、設有固定營業場所(除有形營業場所外,亦包含設置網站或加入拍賣網站等)。

二、具備「營業牌號」(不論是否已依法辦理登記)。

三、經查有僱用員工協助處理房屋銷售事宜。

四、具有經常性或持續性銷售房屋行為。但房屋取得後逾6年始銷售,或建屋前土地持有10年以上者,不在此限。

若是合建分成及合建分售,如僅出售土地,免辦理稅籍登記。

(一)地主與建設公司合建分售(或分成),同時符合下列各款規定:

1.地主與建設公司,是「營利事業所得稅不合常規移轉訂價查核準則」第4條第1項第2款所稱關係人。

2.地主5年內參與之興建房屋案件逾2案。

3.地主以持有期間在2年內之土地,與建設公司合建。但以繼承取得者,不在此限。

(二)地主自地自建或與建設公司合建,設有固定營業場所(包含設置網站或加入拍賣網站等)、具備營業牌號(不論是否已依法辦理登記)或僱用員工協助處理土地銷售。

(三)個人依加值型及非加值型營業稅法相關規定應辦理稅籍登記。

建設公司為了區隔辦公空間與建案工程所在地,會另設接待中心對外營業,或是在其他縣市推出建案,若接待中心具有收受訂金、簽約及收款等事項實際營業事項,就必須辦理稅籍登記。

108年度 | 小業別 | 擴大書審純益率 | 所得額標準

| 同業利潤標準 | ||

毛利率 | 費用率 | 淨利率 | ||||

6700-12 | 不動產投資開發 | (7) | 8 | 38 | 28 | 10 |

應於收取各期價款時,按所收取價款金額開立統一發票。尾款部分,如約定客戶以銀行貸款抵繳尾款,至遲應於所有權狀核發日起3個月內開立尾款之統一發票,惟上開期限前已取得銀行貸款者,應於取得銀行貸款之日起3日內開立統一發票。

若是共同投資興建,則於收款時按出資比例分別開立發票。

合建分屋之銷售額,應按土地及房屋當地同時期巿價從高認定,若未查得時價,則以房屋評定價值與土地公告現值從高認定。

建設公司與地主應以換出或換入較高之時價對開發票。

土地價款之發票(所有人如為個人者,可開立收據)免徵營業稅;

房屋價款之發票,應加5%營業稅。

假設A建設公司以市價1,000萬元之房屋與地主交換市價1,500萬元之土地,因兩者時價應從高認定,故A公司應開立總計1,575萬元(即銷售額1,500萬元加計營業稅額75萬元)之統一發票交付地主。至地主換出之土地,依規定可免徵營業稅,是地主得選擇開立銷售額1,500萬元之免稅發票或收據交付予A公司。

地主與建設公司合建分屋,除地主自始至終均未曾列名為起造人,且建設公司於房屋興建完成辦理總登記後,始將地主應分得房屋之所有權移轉與地主者,應以房屋所有權移轉與地主之登記日為房屋換出日外,其餘均應以房屋使用執照核發日為房屋換出日。建方並應於上述換出日起3日內開立統一發票。

合建雙方如未同時換出房、地者,應分別於房屋或土地之換出日起3日內依規定開立憑證。其後換出者之時價如較先換出者為低時,後換出之一方應從高按先換出者之時價開立憑證;至於先換出者之時價如較後換出者為低時,先換出者應於後換出之一方開立憑證時,就差額部分補開立憑證。

建設公司或地主如將其應分得之房地銷售與第三人,係另一契約行為,其屬應辦理營業登記者,應就其出售所分得之房地部分,依相關規定開立憑證與買受人,不得以尚未換入土地或房屋而拒絕或延遲開立憑證。

1.以所有權移轉登記日期為準。

2.所有權未移轉登記予買受人以前,已實際交付者,以實際交付日期為準。

3.兩者皆無從查考時,依其買賣契約或查得資料認定之。

所有權移轉登記日期:可至該房地產所在地之地政事務所調閱土地登記簿謄本作為參考。

實際交屋日期:可查核客戶簽章之交易證明單或客戶設籍遷入日或營利事業辦理營業登記日。

買賣契約約定交屋日期或依查得資料:

1.買賣契約上之尾款收取日。

2.查發票開立收取尾款日期。

3.房屋尾款以銀行貸款抵付者,則銀行貸款核撥時,其尾款即已收妥。

4.向稽徵機關申報完納契稅之日期。

依房屋評定標準價格占土地公告現值及房屋評定標準價格總額之比例計算。

房屋銷售價格(含稅)=房地銷售價格(含稅)×﹝房屋評定標準價格 × 1.05﹞∕﹝土地公告現值+房屋評定標準價格 × 1.05﹞

房屋銷售收入=房屋銷售價格(含稅)÷ 1.05

應由地主與建設公司按其售價比例分攤,屬地主負擔之廣告費不可認列。

應先按遞延費用認列,配合房屋出售收入列為出售年度之費用。

購買土地之借款利息應列為資本支出;

經辦妥過戶手續或交付使用後之借款利息,可作費用列支。

但非屬固定資產之土地,其借款利息應以遞延費用列帳,於土地出售時,再轉作其收入之減項。

建設公司與地主合建分屋,於房地交換時,其帳列土地成本金額,應以換出房屋所分攤之建造成本為準,暫免按因交換而開立之統一發票金額計算交換損益,俟房地出售時再計算其損益並依法核課所得稅。

例如A建設公司與地主興建房屋,約定完工後依公司60%、地主40%之比例分配房屋,假設A公司實際投入建造成本為10億元,而房屋與土地互換時,係按土地時價5億元開立統一發票,則A公司換入土地之入帳成本應為4億元(10億×40%)而非開立統一發票之金額5億元。亦即,在合建分屋下之帳列土地成本,應以實際投入之建造成本決定,而非以換入土地之價值或開立發票之金額決定。

1. 地主持有土地時間長短

2. 地主和建設公司關係

3. 地主綜所稅納稅能力

4. 起造人資料

5. 訪談購屋者

6. 併同資金流程查核

1. 包工包料(包作業):應於工程合約所載每期應收價款(不論有無收到)之日開立發票。工程尾款於保固期滿始收取時,於保固期滿日開立發票。

2. 包工不包料(勞務承攬業):應於實際收款時開立發票。工程尾款於保固期滿始收取時,於實際收款時開立發票。

在建工程明細帳:得視實際需要加設材料、物料明細帳及待售房地明細帳。

施工日報表:記載工程每日有關進料、領料、退料、工時及工作記錄等資料。

實務上營建業之耗料可由其相關之工程合約(包括所附之工程項目、建築圖說)、建築師或技師所計算之耗料明細表及材料明細帳等資料查明認定;支付人工費用則可由工資單、印領清冊及扣(免)繳憑單等資料核認,故營建業者耗料及人工費用,如已提示上開有關帳簿文據憑供查核者,得免提示施工日報表。

以實際完工日期為損益認列時點。

惟承包工程之工期1年以上,有關工程損益之計算:

原則:採完工比例法。

例外:成本回收法,以發生工程成本之可回收範圍內認列收入,計算損益。

有下列情形之一,致工程損益確無法估計者得採成本回收法:

(1)各期應收工程價款無法估計。

(2)履行合約所須投入成本與期末完工程度均無法估計。

(3)歸屬於合約之成本無法辨認。

原則:以承造工程實際完成交由委建人受領之日期為準。

例外:如受領之日期無法查考時,

屬承造建築物工程,應以主管機關核發使用執照日期為準;

屬承造非建築物之工程者,應以委建人驗收日期為準。

實施期限:2018年6月27日∼2023年6月26日

一般出租:

要件:個人住宅所有權人將住宅委託代管業或出租予包租業轉租,契約約定供居住使用一年以上者。

每屋每月租金收入不超過6,000元部分,免納綜所稅;

超過6,000元至20,000元部分,租金所得依租金收入47%計算;

超過20,000元部分,其租金所得依租金收入57%計算。

社會住宅:

要件:個人住宅所有權人將住宅出租予主管機關、租屋服務事業轉租及代為管理,或經由租屋服務事業媒合及代為管理作為居住、長期照顧服務、身心障礙服務、托育服務、幼兒園使用。

每屋每月租金收入不超過15,000元部分,免納綜所稅;

超過15,000元部分,其租金所得依租金收入40%計算。

門牌。

如果出租透天厝三層分租三個人,因為只有一個門牌號,一樣只能算一屋。

選擇「包租」方式:房東依「租屋服務事業」、「租賃住宅服務業」之業者按規定開立租賃所得扣免繳憑單申報,其所得格式代號,經「租屋服務事業」出租者代號為51R;經「租賃住宅服務業」出租者代號為51M。

選擇「代管」方式:房東應自行依租賃合約申報並檢附租賃合約及委託管理合約,申報所得格式代號,經「租屋服務事業」出租者代號為74S;經「租賃住宅服務業」出租者代號為74M。

租屋服務事業:請至內政部不動產資訊平台查詢,網址:http://pip.moi.gov.tw/,路徑:「社會住宅」專區→左側工具列→常見問答→包租代管→檔案下載→租屋服務事業認定→7.直轄市、縣(市)政府認定租屋服務事業業者名單。

租賃住宅服務業:請至內政部租賃住宅服務業資訊系統查詢,網址: https://resim.land.moi.gov.tw/。

不用。

是,但包租業者支付之租金不能列為成本費用減除。

每月租金在20,000元以上要扣繳10%,還有2.11%(110年起)的補充保費,造成增加原出租人的負擔,可能會影響出租人將房屋委託給包租業者出租的意願。

銀樓業者得以公會名義印製之「黃金、金飾珠寶來源證明登記書」取代「個人一時貿易資料申報表」作為進貨憑證。

上開登記書須採1式3聯,第1聯報核聯由銀樓業者於每年單月份15日前向稽徵機關辦理申報,俾利稽徵機關查核有無應依法辦理營業登記之營業人利用個人名義出售黃金、金飾珠寶情事;第2聯申報聯交銷售人申報綜合所得稅;第3聯收據聯由銀樓業者留存作為進貨憑證。

上開登記書格式,每聯除應書立出售人姓名、身分證統一編號及地址外,亦須載明買受單位資料(如:統一編號、名稱、地址及負責人姓名),並於第2聯註記「僅限於營利事業向依法免辦營業登記,且非經常買賣商品之個人購買商品者使用」及「供銷售人申報綜合所得稅」等字樣。

若為專營,則得免辧稅籍登記。

產後護理機構之護理費、醫療診療及諮詢費等醫療勞務收入,免徵營業稅。

產後護理機構及坐月子中心之住房費、嬰兒奶粉及尿布、清潔衛生用品及一般飲食等日常生活服務費用,非屬醫療勞務範疇,應依法課徵營業稅。

開發票除了免稅外,亦可免繳印花稅;憑證亦較好整理。

日常生活照顧服務(含饍食費及住房費),屬醫療勞務範疇,免徵營業稅。

但機構提供住民紙尿褲及看護墊收取之費用,未併計為照顧服務費用者,核屬機構銷售貨物所收取之代價,應依法課徵營業稅。

若是專營則不用。

若是專營,併入負責人的其他所得;若是兼營,併入負責人的營利所得。

若為專營,則得免辧稅籍登記。

專營:免辦營業登記,免課徵營業稅;惟應按其收入核定主持藥師、藥劑生之執行業務所得,依法課徵綜合所得稅。

兼營:應依法辦理營業登記;其屬經營藥品調劑、供應業務之收入,應核定主持藥師、藥劑生之執行業務所得,依法課徵綜合所得稅;其屬銷售藥品或其他貨物之收入,應依法課徵營業稅及營所稅。

執行業務所得=(藥局收入—藥局費用)* 盈餘分配比例

收入:由醫師釋出處方簽自健保署申請之收入查得。

費用:設帳記載核實認定

若未設帳,

健保所得=(扣繳憑單給付總額+部分負擔)*(1 – 94%)

非健保所得=非健保收入*(1 – 20%)

倘屬醫師處方藥品,核屬藥局執行調劑業務之進貨,藥商應開立二聯式統一發票;

倘屬醫師藥師藥劑生指示藥品、成藥及固有成方製劑或其他貨物,則應開立三聯式統一發票。

建議一定要。依法設有帳簿者,稅務機關同意處理方式如下:

a. 依帳載紀錄核實認列(通知查帳)。

b. 按書面審核方式(按書審純益率核定,除牙醫25%外,其他中西醫20%)。

c. 按前三年平均純益率核定。

d. 依財政部部頒訂標準核定。

若未設帳者:執行業務者未依法辦理結算申報,或未依法設帳記載並保存憑證,或未能提供證明所得額之帳簿文據者,應依核定收入總額按下列標準計算其必要費用。

1. 依法設帳並如期辦理結算申報繳清稅款。

2. 申報或自行調整之純益率達各該業書審標準以上。

所得=收入-成本-費用=A+B+C+D

以109年為例:

A: 健保及部分負擔所得=(健保局開立扣繳憑單金額+部份負擔金額)-成本(核定點數× 費用率 0.8 )

B: 掛號費所得=掛號費總收入× (1-78%)

C: 自費所得=診所自費總收入(含藥費收入)×[1-(40%~46%)]

=診所自費總收入(不含藥費收入)×(1-20%)

D: 利息所得(銀行開立扣繳憑單金額)

掛號費及部分負擔的申報金額,通常可參考中央健康保險署所核發的醫療費用分項目參考表。

是。若經核定使用統一發票者,亦應開立統一發票。

1. 由醫師親自執行或依醫師指示或醫囑執行之醫療行為,原則上應認屬醫療勞務。

2. 醫療院所(指未設醫美中心之醫療院所)倘提供醫學美容,且經認屬醫療勞務及依處方箋提供藥品者,其雖未受健保給付,仍為執行業務所得。

3. 從事醫美相關項目如為非「醫療行為」,則屬一般勞務,則屬營業稅課稅範圍。若非屬醫療業務之延續,僅為單純美容部門,則屬一般商業行為,應依規定辦理營業登記。

1. 設立稅籍登記。

2. 開立發票或核定課稅。

3. 醫美中心與醫療機構同址設立,其營業場所與執業場所應各自設有獨立進出門戶,且使用空間應明確區隔,以避免商業行為與非營利之醫療行為混淆,影響醫療作業。

依據印花稅法規定,醫療院所收取費用所書立之銀錢收據,每件應由立據人按收據金額千分之四貼用印花稅票,如為已申請彙總繳納印花稅者,則應加蓋「印花稅總繳」戳記。

全民健保特約醫療院所向病患收取掛號費、住院費等非健保給付費用時,出具之醫療收據請記得貼用印花稅票,以免受罰。

a. 書面調查:國稅局每年均會對私人醫療院所執行例行性函(訪)查作業,請診所自行填寫自費收入項目及金額,對於書面訪查金額有異常的診所,就會進一步電話溝通,或是直接到診所實地訪查。

b. 實地訪查:依地點、設備、執業面積、聘僱醫生護士人數、藥品支出及看診人數、執業時間長短、收費高低等推算收入是否合理。

c. 資金流程查核:年度所得低,但銀行存款大幅增加者(含二等親、家族財產總歸戶資料查核),易被稅務機關抽查。

d. 醫療費用收據之勾稽有異常者

e. 檢舉

f. 參考醫療費用分列項目參考表

醫療院所如主張對部分情況特殊病患未收掛號費或健保部分負擔者,為利舉證, 應以電腦或人工逐日列冊,列明患者姓名、年齡、病歷號碼及電話等相關資料,以便國稅局查核。

1. 合法登記或立案。

2. 具公益性。盈餘不能分配,解散後賸餘財產歸屬地方自治團體。

1. 檢視為了達到公益目的所需要的資源是人或財產?若為財產,即選擇財團法人。

2. 若所需要的資源為人,思考是否需大量招募會員?是否需公開募集資金?是否需申請政府補助?若是,即選擇社團法人。

3. 若無以上需求,則成立人民團體即可。

1. 年度開始前編製下年度預算並呈報主管機關。

2. 平時帳務處理。

3. 年度終了決算編製四大表及財產目錄。

4. 董事會/會員大會決議通過財務報表並呈報主管機關。

5. 向目的事業主管機關申報決算。

6. 年度稅務申報。

不用。

不用。

(一) 僅有會費、捐贈、基金存款利息收入,而無從事銷售貨物或勞務之營利行為,且當年度收入總額或財產總額未達新臺幣 1 億元之下列特定機關團體:

1. 各行業公會組織、同鄉會、同學會、校友會、宗親會、營利事業產業工會

2. 各工會團體、各級學校學生家長會、國際獅子會、國際扶輪社、國際青年商會、國際同濟會、國際崇她社

3. 社區發展協會、各縣市工業發展投資策進會、各縣市工業區廠商協進會

4. 直轄市義勇消防總隊

5. 身心障礙福利團體、老人福利團體

6. 公務人員協會

(二) 無銷售貨物或勞務收入及無附屬作業組織並依法登記在案之宗教團體。

1. 販賣宗教文物、香燭、金紙、祭品等商業行為收入。

2. 供應齋飯及借住廂(客)房之收入,訂有一定收費標準者。

3. 提供納骨塔供人安置骨灰、神位之收入,訂有一定收費標準者。

4. 財產出租之租金收入。

5. 與宗教團體創設目的無關之各項收入及其他營利收入。

1. 舉辦法會、進主、研習營、退休會及為信眾提供誦經、彌撒、婚禮、喪禮等服務之收入。

2. 信眾隨喜佈施之油香錢。

3. 供應香燭、金紙、祭品、齋飯及借住廂(客)房之收入,由信眾隨喜佈施。

4. 提供納骨塔供人安置骨灰、神位之收入,由存放人隨喜佈施者。

應使用「○○年度教育文化公益慈善機關或團體及其作業組織結算申報書」。

應使用「○○年度營利事業所得稅結算申報書」。

財產總額或其當年度收入總額達新臺幣 1 億元以上者。

係指財(社)團法人之「法人登記證書」所載之「財產總額」。

係指機關團體銷售貨物或勞務之收入淨額與銷售貨物或勞務以外之收入合計數。

符合下列規定者,其本身之所得及其附屬作業組織之所得,除銷售貨物或勞務之所得外,免納所得稅:

1. 經向主管機關登記或立案。

2. 無變相盈餘分配之支付。

3. 章程明定解散後賸餘財產應歸屬所在地之地方自治團體,或主管機關指定之機關團體。

4. 無經營與其創設目的無關之業務。

5. 基金及各項收入,除零用金外均存放於金融機構或運用在主管機關核准之項目。

6. 與其創設目的有關活動之支出,不低於基金之每年孳息及其他各項收入 60%。

7. 財務收支應給與、取得及保存合法之憑證,有完備之會計紀錄,並經主管稽徵機關查核屬實。

8. 主要捐贈人與其配偶及三親等以內之親屬擔任董監事人數,不超過全體董監事人數 1/3。

9. 與其捐贈人、董監事間無業務上或財務上不正常關係。

1. 當年度結餘款在新臺幣 50 萬元以下。

2. 當年度結餘款超過新臺幣 50 萬元,已就該全部結餘款編列用於次年度起算 4 年內與其創設目的有關活動支出之使用計畫,經主管機關查明同意。

3. 申請將結餘款全數轉為基金。

若該結餘款保留至以後年度使用,應於使用年度就帳列支出屬專案保留計畫之動支金額,予以帳外減除,不得列為使用年度支出金額。

若以後年度未全數使用完畢者,則國稅局將依全部結餘款,除已繳納所得稅之銷售貨物或勞務所得外,全數依法課徵所得發生年度之所得稅。

分子 = 用於與其創設目的有關活動之支出(包括銷售與非銷售貨物或勞務之支出) + 附屬作業組織之虧損 + 所得稅費用__________________________________________________________________________________________________________

分母 = 創設目的有關收入(包括銷售與非銷售貨物或勞務之收入)+ 創設目的以外之所得額(若為虧損不得計入分子)+ 附屬作業組織之所得

是。但租約到期收回時,應列為收回年度之收入項下,計算支出占收入比例。

申請租稅優惠,計算支出占收入比例:

1. 於購置年度全額計入支出占收入比例之分子,或

2. 分年依折舊提列數計入支出占收入比例之分子。

申報計算課稅所得額:

1. 全額計入非銷售貨物或勞務之成本費用,或

2. 按年提列折舊列為非銷售貨物或勞務之成本費用,或

3. 按年提列折舊列為銷售貨物或勞務之成本費用。

但財團法人皆不適用全額計入。

可以,捐贈者也可以在當年度認列為捐贈費用。

1. 為銷售勞務之營業行為應辦營業登記。

2. 無論是否為營利或非營利事業,只要有銷售貨物或勞務,即為營業稅法規定之營業人並應報繳營業稅。

原則上,視該交易對雙方而言是否成立對價關係。

但慈善救濟團體義賣貨物價格超過物品價格視為捐贈性質,應就物品價格部分開立銷貨憑證予買受人,超過成本部分則開立捐贈收據並認列捐贈收入。

機關團體銷售貨物或勞務以外之收入不足支應與其創設目的有關活動之支出時,得將該不足支應部分扣除,再依法課徵所得稅。

銷售貨物或勞務之虧損,准比照公司組織之營利事業,如果會計帳簿完備,虧損及申報扣除年度均經會計師簽證,並如期申報者,得自以後 10 年度銷售貨物或勞務之所得中扣除。

A:銷售貨物或勞務之所得

B:銷售貨物或勞務以外之所得

若不符合免稅標準,課稅所得額=A+B

若符合免稅標準,課稅所得額有下列四種情形:

| 1 | A<0 B>0 | 無課稅所得額 |

| 2 | A<0 B<0 | 無課稅所得額 |

| 3 | A>0 B>0 | 課稅所得額=A |

| 4 | A>0 B<0 | A+B>0 課稅所得額為 A+B A+B<0 無課稅所得額 |

1. 對國內機關團體捐贈:免扣繳,應列單申報。但若是將會員或外界捐贈物品轉贈予受捐人應付急難救助,則無需列單申報。

2. 對國外機關團體捐贈:原則上,扣繳率20%。但若是進行國際人道救援,則免扣繳。

現金股利:依所得稅法42條規定不計入所得額課稅,帳外調減。

股票股利:會計上不入帳,但稅務上應帳外加計面額乘上獲配股數做為稅上之收入,帳外再調減。

現金股利及股票股利雖不計入課稅所得額,但應計入60%支出占收入比例計算之分母中。

教育、文化、公益、慈善機關或團體之組織型態、課稅原則,與一般營利事業有別,其收入性質分為「與創設目 的有關收入」及「銷售貨物或勞務收入」,其中僅「銷售貨物或勞務收入」,應依營業稅法相關規定,課徵營業稅。故如其未辦理稅籍登記,於銷售貨物或勞務時,應就每筆交易每次銷售額,依「營業人開立銷售憑證時限表」規定,於交貨或收款時,填寫5聯式「機關團體銷售貨物或勞務申報銷售額與營業稅繳款書」(407繳款書),將第4、5聯交買受人作為記帳及扣抵憑證,並於銷售之次月15日前,持憑第1、2、3聯向公庫繳納營業稅,以第3聯代替銷售額之申報。